Блог им. sky999 |Миллиардер Джеффри Гундлах — продолжение обвала фондового рынка США это наиболее вероятный сценарий

- 29 апреля 2020, 11:39

- |

Свежая новость с ZeroHedge — инвестор-миллиардер Джеффри Гундлах зашортил S&P500 от уровня 2863. Гундлах, если кто не знает, предвидел ипотечный кризис 2007 года и уже неплохо заработал на коротких позициях по фондовому рынку США в марте.

По его мнению, показатель «риск/прибыль» такой короткой позиции хорошо сбалансирован. При этом индекс «еще может сходить до уровня 3000 пунктов», однако «потенциал нисходящего движения позволит легко обновить достигнутый в марте минимум».

(Индекс S&P500 имеет значительный потенциал нисходящего движения до уровня 2200 пунктов и ниже.)

Выходящая макроэкономическая статистика в целом подтверждает эту точку зрения. Так, потребительская оценка текущей ситуации от Conference Board продемонстрировала максимальное падение за всю историю наблюдений (-76,4 пункта):

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 13 )

Блог им. sky999 |Точка перелома

- 26 апреля 2020, 16:42

- |

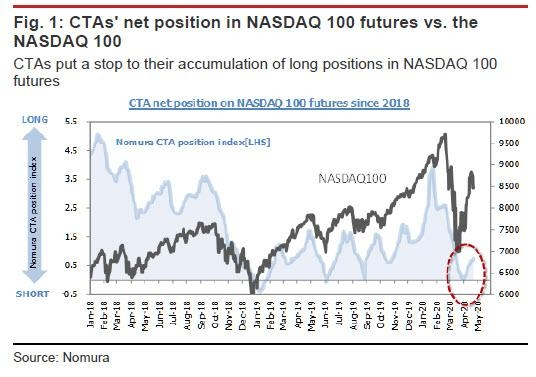

На ZeroHedge выложили интересную статистику от Nomura по набору длинной позиции торговыми советниками (CTA) во фьючерсах на индекс Nasdaq100. Судя по этим данным они начали покупать с первых чисел апреля:

(Торговые советники (CTA) начали открывать длинные позиции во фьючерсах на индекс Nasdaq100 с первых чисел апреля.)

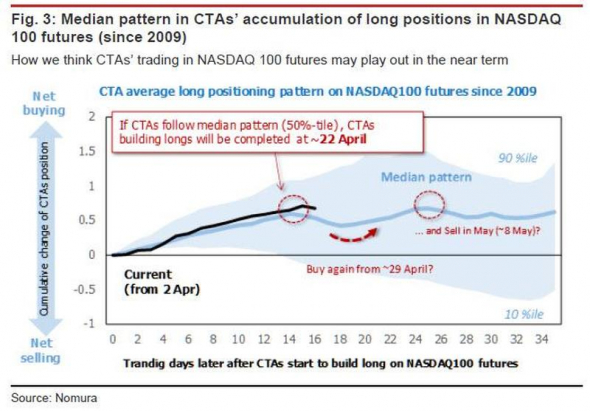

При этом исторический паттерн набора длинной позиции со стороны СТА показывает, что они полностью заходят в рынок за 14–16 торговых дней:

( Читать дальше )

Блог им. sky999 |Фондовый рынок США стремительно перегревается

- 18 апреля 2020, 16:39

- |

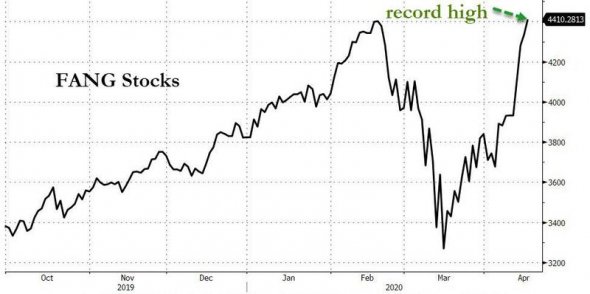

Коррекция на падающем фондовом рынке США, последовавшая после запуска масштабного QEternity от ФРС, очень быстро привела к его локальному перегреву. Так, индекс акций четырех высокотехнологичных гигантов FANG (Facebook, Amazon, Netflix, Google) уже покорил февральские максимумы!

(Индекс акций четырех высокотехнологичных гигантов FANG покорил докризисные максимумы.)

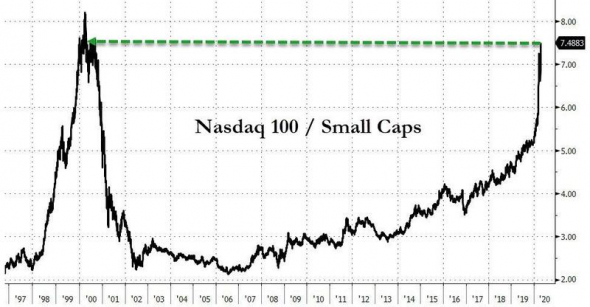

Что еще более важно, доминирование капитализации индекса Nasdaq 100 (представляет сто крупнейших высокотехнологичных компаний) над капитализацией Nasdaq Small Caps (высокотехнологичные компании с малой капитализацией) достигло максимальной величины со времен пузыря доткомов:

( Читать дальше )

Блог им. sky999 |Фондовый рынок США — отскок в пропасть?

- 12 апреля 2020, 16:55

- |

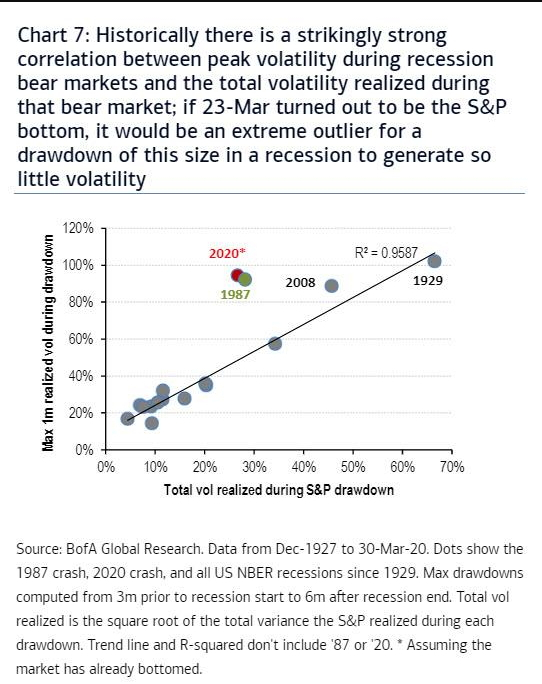

Еще немного размышлений о фондовом рынке Штатов в продолжение предыдущей публикации «Ситуация на денежном рынке США может привести к стагнации фондового рынка в ближайшие несколько лет». На ZeroHedge выложили неплохую статистику от Morgan Stanley, описывающую волатильность и глубину просадки индекса S&P 500 в моменты предыдущих кризисов.

Аналитики банка сравнивают общую волатильность, реализованную на протяжении всего медвежьего рынка, и максимальную одномесячную волатильность, зафиксированную во время этого снижения (волатильность на пике распродаж):

(Сравнение общей волатильности, реализованной на протяжении всего медвежьего рынка (по горизонтали), и максимальной одномесячной волатильности на пике распродаж (по вертикали).

( Читать дальше )

Блог им. sky999 |О ситуации на рынках

- 30 марта 2020, 11:27

- |

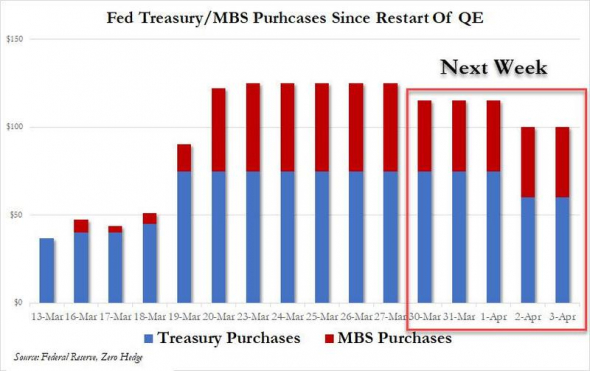

Главная новость недели — после утверждения в Конгрессе и Сенате, законопроект о выделении $2 трлн на помощь экономике США был наконец подписан президентом Трампом. Реакция Пауэлла последовала незамедлительно, ФРС сократит масштаб «QEternity» (бесконечного QE) на $25 млрд в день, начиная с 1 апреля:

(ФРС сократит масштаб «QEternity» на $25 млрд в день, начиная с 1 апреля.)

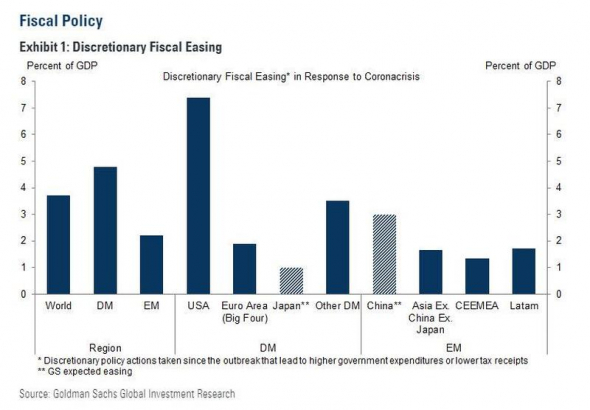

По величине предоставляемого реальному сектору бюджетного стимулирования США уверенно занимают первое место в общемировом зачете:

( Читать дальше )

Блог им. sky999 |А вот теперь пришло время покупать

- 18 марта 2020, 09:17

- |

Всего за несколько недель они получили все, что им было нужно. История о том, как в современном мире решает вовремя придуманный инфоповод. Причем даже не важно, насколько он реален — главное чтобы он вообще был. А СМИ сделают все остальное...

____

мой блог/яндекс-дзен/телеграм

Блог им. sky999 |Важная мысль по поводу происходящих событий

- 12 марта 2020, 13:20

- |

В Китае вся шумиха вокруг коронавируса (и его распространения) начала спадать через месяц от начала эпидемии. И я не думаю, что в США или Европе вирус продержится в топах дольше (тем более, что погода становится все теплее). Таким образом, впереди еще пара недель — и пандемия пойдет на спад.

Суть в том, что пока финансовые рынки будет трясти из–за вируса — должно произойти некое вторичное событие (еще один условный Lehman), которое и станет катализатором финального выноса этой коррекции (и которое можно будет списать на форс-мажор эпидемии).

Напомню, что целевой уровень этого движения пока видится так:

(Целевой уровень коррекции на фондовом рынке США — 2200 по индексу S&P 500.)

Впрочем, в моменте можем сходить и ниже (на пике истерии), но там не задержимся. ФРС также выкатит тяжелую артиллерию при подходе к указанному уровню (2200 по S&P 500).

( Читать дальше )

Блог им. sky999 |Бычья ловушка

- 11 марта 2020, 09:20

- |

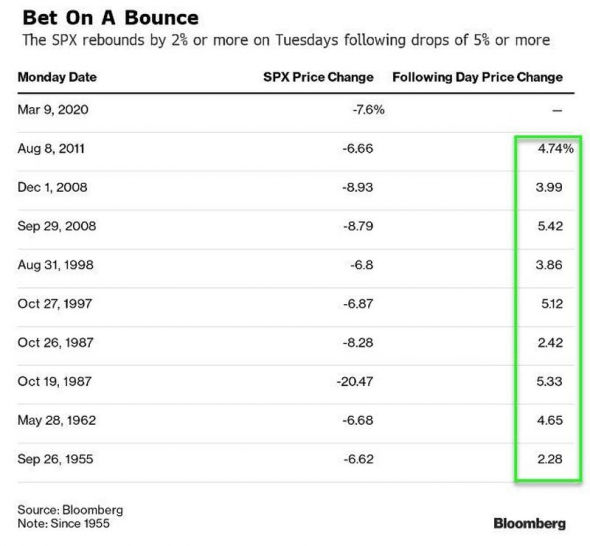

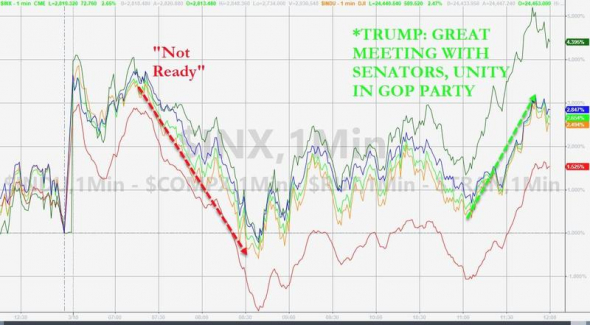

Исторически, индекс S&P500 всегда восстанавливался во вторник на 2% и более после предшествовавшего падения в понедельник на 5% и более. Так случилось и на этот раз:

(Индекс S&P 500 всегда восстанавливался во вторник после падения днем ранее на 5% и больше.)

Рынок отскочил на ожиданиях относительно программы фискальных стимулов на $300 млрд от Трампа, Конгресс готов их одобрить:

( Читать дальше )

Блог им. sky999 |На пределе

- 24 февраля 2020, 15:17

- |

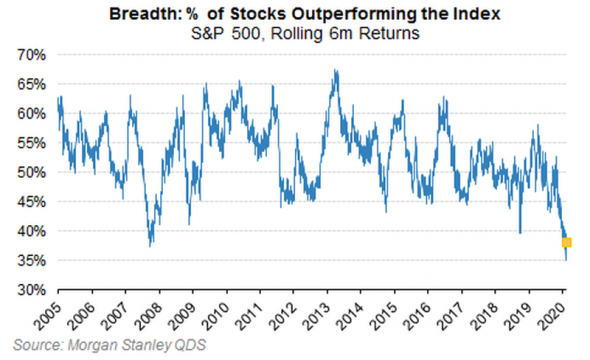

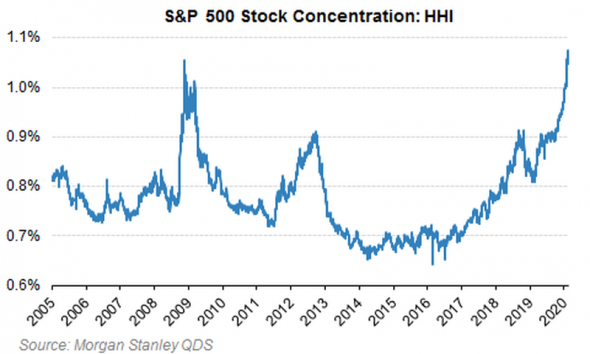

Фондовый рынок США продолжает ставить рекорды — в настоящий момент только 38% от входящих в состав индекса S&P 500 акций обыгрывают его по доходности на интервале в 6 месяцев. Последний раз подобное наблюдалось 13 лет назад и предшествовало мировому финансовому кризису:

(Только 38% от входящих в состав индекса S&P 500 акций обыгрывают его по доходности за последние шесть месяцев.)

Концентрация капитализации в акциях крупнейших компаний на американском фондовом рынке буквально взорвалась в последние месяцы прошлого года и достигла рекордного значения за последние 15 лет:

( Читать дальше )

Блог им. sky999 |Небольшой дайджест важных событий на мировых финансовых рынках

- 19 ноября 2019, 14:19

- |

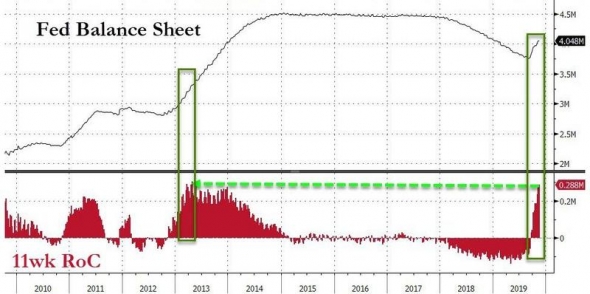

Немного рассуждений относительно последних событий на мировых финансовых рынках. Прежде всего стоит отметить впечатляющий темп роста баланса ФРС. Последний раз мы видели подобное в далеком 2013 году:

(Темп увеличения баланса ФРС на максимальных значениях с 2013 года)

На ZeroHedge также провели небольшое расследование и выяснили, что Фед де-факто начал напрямую монетизировать гос.долг США. При этом формальности соблюдаются, так как процесс происходит через посредника в лице одного из прайм-дилеров (крупнейшие частные банки в Штатах). Это не имеет особого значения, однако может служить одной из примет текущего времени (и новой финансовой реальности).

Промышленное производство в США пока не отреагировало на новый раунд QE, экономика продолжает замедляться:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс